- Как врач должен оформить рецепт, чтобы у вас было право на вычет по покупке лекарств

- Как получить налоговый вычет за лекарства?

- Изменения налогового кодекса по получению вычета за лекарства.

- Кто может получить налоговый вычет за лекарства?

- Перечень документов для получения вычета.

- Как оформить налоговый вычет за лекарства?

- Какую денежную сумму возможно вернуть?

- Какие затраты еще применяются к вычету?

- Заключение.

- Как получить денежную компенсацию за любые лекарства, выписанные врачом

- Что такое налоговый социальный вычет и как его получить

- Что поменялось, а что осталось прежним?

- Каким должен быть рецепт

- Способы получения социального вычета

Как врач должен оформить рецепт, чтобы у вас было право на вычет по покупке лекарств

Порядок выписывания лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета, утвержден совместным приказом Минздрава и МНС от 25.07.2001 № 289/БГ-3-04/256.

В соответствии с указанным Порядком лечащий врач выписывает пациенту рецепт в 2 экземплярах, один из которых предъявляется в аптеку, а второй представляется в ИФНС при подаче 3-НДФЛ.

На экземпляре рецепта, предназначенного для представления в ИФНС, лечащий врач в центре рецептурного бланка проставляет штамп «Для налоговых органов Российской Федерации, ИНН налогоплательщика», рецепт заверяется подписью и личной печатью врача, печатью учреждения здравоохранения.

Таким образом, наличие указанного штампа является обязательным условием при оформлении рецептурных бланков в целях получения налогоплательщиком социального налогового вычета в сумме, израсходованной им на приобретение медикаментов.

ФНС в письме от 08.05.2019 № БС-4-11/8737 пояснила, что для вычета подойдут и бланки рецептов, на которых соответствующая надпись «Для налоговых органов Российской Федерации, ИНН налогоплательщика» напечатана, а не проставлена в виде штампа.

Источник

Как получить налоговый вычет за лекарства?

Серьезное лечение стоит отнюдь немалых денег. Однако, гражданам предоставляется возможность вернуть часть денег и получить налоговый вычет за лекарства при покупке. Такая процедура доступна уже давно, но с 2019 года был принят ряд изменений, который упростил порядок оформления. И с 17.06.19 данные нормы вступили в силу. Рассмотрим подробнее, кто может вернуть 13% от потраченных сумм на лечение, перечень документов и порядок их подачи.

Изменения налогового кодекса по получению вычета за лекарства.

Социальный налоговый вычет включает в себя расходы на лечение и за лекарственные средства. За счет данной суммы уменьшаются доходы в процессе начисления налога на доходы. Как следствие, происходит снижение налоговой базы. А вот образовавшуюся переплату по НДФЛ появляется возможность вернуть.

Реализовать налоговый вычет за лекарства можно двумя способами:

1. В качестве разового перечисления на свою пластиковую карту с обращением в ФНС;

2. За счет снижения суммы НДФЛ, в результате которого увеличивается размер зарплаты. Тогда процедура производится через работодателя.

Стоит учитывать, что возврат происходит не всей выплаченной стоимости за медикаменты, а лишь размера сэкономленного налога 13%.

До вступления в силу нововведений принимались к вычету затраты только на лекарства из перечня Постановления №201. А в данном списке присутствовали далеко не все препараты. И, если приобретенного средства там не было, то потраченные на него деньги, а точнее их часть, нельзя было вернуть. Так как такие расходы не принимались к вычету.

В июне 2019 года начал действовать ФЗ №147, который внес поправки в 219 –ую статью НК РФ. С изменениями перечень лечебных средств был исключен. Теперь любое назначенное врачом лекарство может быть использовано для оформления вычета для экономии на НДФЛ.

Вместе с тем, стоит учитывать два важных момента:

- Лекарственное средство должно быть приобретено по назначению врача;

- Произведенная покупка должна быть документально подтверждена.

Тем не менее, уже огромный плюс, что не нужно сверяться с перечнем и искать в нем купленное лекарство.

Кто может получить налоговый вычет за лекарства?

Хотя законодательно не определены конкретные категории граждан, имеющие возможность получить налоговый вычет за лекарства, существуют определенные требования, которым должен соответствовать налогоплательщик:

- Лицо должно быть резидентом Российской Федерации;

- У гражданина имеется официальный доход, с которого уплачивается НДФЛ;

- Период покупки лекарств или оплаты лечения совпадает с периодом облагаемого налогом заработка;

- Покупка осуществлялась за личные денежные средства;

- Имеются документы, подтверждающие затраты на медикаменты.

Стоит отметить, что неофициально трудоустроенные граждане без налогооблагаемых НДФЛ доходов не смогут оформить налоговый вычет. Так как налог на доход не уплачивается, а, следовательно, и не возмещается.

Важно отметить, что вычет может быть получен, если медикаменты покупались для:

- Самого налогоплательщика;

- Его мужа или жены;

- Несовершеннолетних детей;

- Своих родителей.

Перечень документов для получения вычета.

Чтобы оформить налоговый вычет через работодателя потребуются следующие документы:

- Рецепт врача на лекарство;

- Подтверждение оплаты товара (кассовые или онлайн чеки, платежки, а также квитанции).

Если обращение осуществляется в налоговую, то к перечисленным документам необходимы:

- Декларация 3 НДФЛ;

- Информация о доходах в виде справки 2 НДФЛ, если документы подаются до 1 апреля.

Как оформить налоговый вычет за лекарства?

Уменьшение доходов на сумму, уплаченную за медицинские препараты, происходит по установленному порядку:

1. Доктор выписывает рецепт в 2 -ух экземплярах в соответствии с формой 107 – 1/у. Первый предоставляется в аптеку при покупке лекарства, а вот второй как раз нужен для вычета.

2. На экземпляре для вычета проставляется отметка «Для налогового органа РФ, идентификационный номер налогоплательщика».

3. Бланки подписываются врачом и ставятся две печати: одна личная врача, вторая – медицинского учреждения.

4. В аптеке приобретается нужное лекарство, один экземпляр рецепта остается у продавца. Важно получить и сохранить кассовый чек или иной документ об оплате.

5. В следующем за истекшем году собранные документы передаются работодателю или в налоговую службу в любое время в течение 3 лет.

В свою очередь, рецепт с ИНН и штампом будет выступать доказательством того, что препараты прописаны врачом, а чек об оплате — подтверждением покупки и стоимости лекарства. Во всех остальных случаях, например, для лечебных средств, отпускаемых без рецепта или выписанных на бланке иного образца, оформить налоговый вычет за лекарства не получится.

Для подачи документов можно воспользоваться официальным сайтом ФНС.

Какую денежную сумму возможно вернуть?

Итак, при наличии доказательств расходов на медикаменты граждане вправе вернуть 13 процентов от потраченных на покупку средств. Однако, налоговый социальный вычет имеет ограничение по максимальной сумме, равный 120 тысячам рублей. В результате максимальная сумма к возврату за один год будет равна:

При главном требовании, чтобы НДФЛ был начислен или оплачен в год приобретения медицинских препаратов. Суммы сверх установленного лимита не переносятся на следующий отчетный период. Иначе говоря, в отличии от имущественного вычета здесь работает следующая схема:

Например, резидент в течение года потратил на лечение 240000 рублей. При этом у него есть все нужные рецепты, справки и чеки об оплатах. Вернуть он сможет только 15600 рублей в течение последующих трех лет как один налоговый вычет за лекарства. При условии, что за этот же год был уплачен НДФЛ в эквивалентном или превышающем размере. Но гражданин не сможет по этим расходам вернуть через год еще один или несколько вычетов в рамках лимита.

Стоит учитывать, что в социальный налоговый вычет входят не только расходы на медикаменты, но и на следующие цели:

- Пенсионный взнос;

- ДМС;

- Образование и обучение;

- Медицинское лечение.

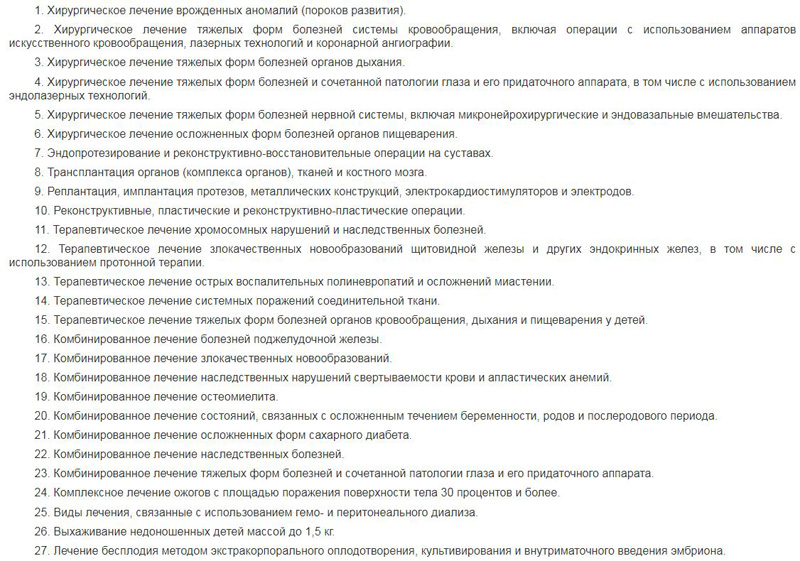

Тем не менее, некоторые виды медицинских услуг выносятся в отдельную категорию и являются дорогостоящим лечением:

- Хирургические лечения тяжелых заболеваний;

- Пересадка внутренних органов;

- Сложное терапевтическое лечение;

- Некоторые виды комбинированного лечения;

- И другие.

Полный список дорогостоящего лечения определен 201 –ым Постановлением:

В свою очередь, для таких видов лечения нет ограничений по расходам и принимается полная сумма. После оплаты данных услуг выдается специальная справка с прописанным кодом «2».

Какие затраты еще применяются к вычету?

Приобретение лекарственных средств является не единственной статьей расходов на лечение, по которой можно возместить уплаченный НДФЛ. Вместе с тем, 13 % можно вернуть еще и с:

Различных медицинских услуг, связанных с:

- Сдачей анализов;

- Проведением обследования;

- Визитами к врачам;

- Медосмотрами.

Стоит отметить, что ранее введенный перечень для подобных видов услуг остался неизменным. А исключение составляют только лекарственные средства.

Заключение.

Итак, с июня 19 года был исключен перечень медпрепаратов, за которые можно вернуть 13%. Налоговый вычет за лекарства теперь можно получить за любые препараты при наличии подтверждающих документов о их назначении врачом и покупки за собственные средства. Однако, при подаче документов, необходимо учитывать несколько особенностей. Например, то, что установлено ограничение на максимальную сумму затрат в течение года. А также то, что налоговый вычет не суммируется с иными социальными расходами. Поэтому расширить лимит за счет других статей затрат не получится.

Источник

Как получить денежную компенсацию за любые лекарства, выписанные врачом

Поделиться:

Многие слышали о том, что теперь за любые лекарственные препараты можно вернуть часть потраченных денег, но разобраться в приказах и других документах, которые объясняют, как это сделать, смогли далеко не все. Поэтому мы приготовили для вас подробную инструкцию о том, как вернуть средства за счет социального налогового вычета и что для этого необходимо.

Что такое налоговый социальный вычет и как его получить

В нашей стране налог на доходы гражданина платит работодатель — это 13% от вашей зарплаты.

Как правило, этих денег вы не видите, но часть из этого налога вы можете вернуть, если в течение года платили за обучение, лечение или покупку лекарств — это и есть социальный вычет.

После его применения на счет налогоплательщика возвращается 13% от одобренной суммы вычета.

Максимальная сумма вычета за год — 120 тысяч рублей.

Что относится к социальным вычетам:

• оплата лечения и лекарств — своих и/или родственников;

• оплата обучения (на обучение ребенка действуют другие условия);

• взносы на ДМС (добровольное медицинское страхование);

• взносы на накопительную часть трудовой пенсии;

• взносы за добровольное пенсионное страхование;

• взносы за негосударственное пенсионное обеспечение.

Чтобы получить денежную компенсацию, вам нужно собрать документы (о них мы расскажем ниже).

В общей сложности (от затрат на обучение, лечение, кроме лечения сложных заболеваний в России, и покупку лекарств), за год вернуть можно 13% с 120 тысяч рублей, даже если вы потратили больше.

Сумма рассчитывается по следующей формуле: 120 000 х 0,13 = 15 600

Таким образом, если, условно, за год вы заплатили 70 тысяч рублей за обучение, купили лекарства для родителей на 40 тысяч рублей, а поход к стоматологу обошелся вам в 50 тысяч рублей, чеки на всю эту сумму для получения денежной компенсации вы подать не сможете: вам необходимо выбрать то, что укладывается в 120 тысяч рублей.

Читайте также:

Как добиться операции и положенных по закону бесплатных препаратов?

До середины прошлого года существовал список препаратов, утвержденный правительством в 2001 году. Очень много современных медикаментов в этот перечень не входило, однако все изменилось с июня 2019 года.

Что поменялось, а что осталось прежним?

Как мы уже писали, до 2019 года денежную компенсацию за покупку лекарств можно было получить только на определенный правительством перечень медикаментов.

С июня 2019 года благодаря поправкам в Налоговый кодекс стало возможным получать денежную компенсацию на любые препараты, выписанные врачом. Также вы имеете право на вычет, если приобретали лекарства для себя или для близких родственников (супруга или супруги, родителей, детей).

Расходы на лечение сложных заболеваний компенсируются по другой схеме безлимитных выплат, но только если оно проводится на территории России.

Каким должен быть рецепт

Конечно, вам необходимо иметь рецепт, чтобы предъявить его налоговой службе. К нему предъявляются строгие требования, от выполнения которых зависит сама возможность претендовать на часть уплаченного за медикаменты НДФЛ.

Они прописаны в приказе Минздрава РФ и МНС РФ:

1. Врач должен выписать рецепт на бланке по форме N 107/у. Один рецептурный бланк может включать не больше двух наименований лекарственных препаратов.

2. Рецепт нужно получить в двух экземплярах, один из которых вы отнесете в аптеку, чтобы купить лекарство, а второй предоставите в налоговую при подаче налоговой декларации по месту жительства.

3. На втором экземпляре (для налоговой) врачу необходимо поставить штамп «Для налоговых органов Российской Федерации, ИНН налогоплательщика», заверить рецепт подписью и личной печатью, а также печатью медицинского учреждения.

4. Рецепт с этим штампом и печатями вы оставляете у себя: аптекам категорически запрещено отпускать лекарства по таким рецептурным бланкам. Только при соблюдении этих условий оформления рецепта вы получите свой налоговый вычет.

Перечень необходимых документов

Для того, чтобы претендовать на получение денежной компенсации за купленные лекарства, вам потребуется:

· рецепт, заверенный штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика», подписью и печатью врача, а также печатью медучреждения;

· кассовые чеки из аптеки на приобретенные лекарства;

· если вы собираетесь получить налоговый вычет на медикаменты, купленные для родственников, понадобятся документы, подтверждающие родство. Для супругов это свидетельство о браке. Если лекарства покупались ребенку, то нужно свидетельство о рождении ребенка. В случае покупки лекарственных средств родителям вы должны предоставить собственное свидетельство о рождении.

Способы получения социального вычета

Для получения выплаты в конце года вам необходимо отнести в налоговый орган декларацию по форме 3-НДФЛ, рецепт, кассовые чеки и перечисленные выше документы.

В этом случае выплату осуществят разовым перечислением на вашу банковскую карту.

Получить вычет, не дожидаясь конца года, можно у работодателя, перед этим подтвердив это право в налоговой.

От вас требуется написать заявление на получение уведомления от ФНС и передать его в бухгалтерию. Таким образом, из вашей зарплаты не будут удерживать подоходный налог, пока вы не получите всю сумму вычета.

ВАЖНО: имейте в виду, социальный вычет должен быть начислен или оплачен в год покупки лекарственных средств. Кроме того, суммы больше установленной верхней границы на следующий год не переносятся.

Итак, теперь в вашем распоряжении есть подробная инструкция по получению социального вычета на купленные для себя или родственников лекарства.

И все-таки желаем вам беречь свое здоровье, не пренебрегать профилактическими мерами и как можно реже болеть!

Мнение автора может не совпадать с мнением редакции

Источник

Читайте также:

Читайте также: