- Как получить налоговый вычет за лекарства и лечение

- Сколько можно вернуть

- За кого можно вернуть

- Какие документы нужны

- Как оформить вычет

- Как получить денежную компенсацию за любые лекарства, выписанные врачом

- Что такое налоговый социальный вычет и как его получить

- Что поменялось, а что осталось прежним?

- Каким должен быть рецепт

- Способы получения социального вычета

- С вычетом на покупку лекарств сложности. Врачи не знают правил

- Вычет на лекарства

- Список лекарств

- Списка больше нет!

- Рецепт

- Что на практике

Как получить налоговый вычет за лекарства и лечение

По закону все, кто работают и платят налоги в размере 13%, имеют право на налоговый вычет за лекарства или лечение. Рассказываем, сколько денег можно вернуть и какие документы потребуются для оформления.

Сколько можно вернуть

Налоговый вычет — это когда государство возвращает вам часть потраченных денег. Например, за лечение или обучение. Это не подарок из бюджета страны, а средства, которые человек заплатил в виде налогов. Получить налоговый вычет могут все, кто работает официально и платит НДФЛ в размере 13%.

Индивидуальные предприниматели на упрощенке с налоговой ставкой в 6%, самозанятые и пенсионеры получить вычет не смогут, потому что их доход не облагается 13% НДФЛ. Исключение — если у них есть другие источники дохода с 13% ставкой .

Пример: Елена работает в школе и лечится в платной стоматологии. С ее зарплаты каждый месяц удерживают 13% налогов. На пломбы она потратила 50 000 рублей. Если Елена оформит налоговый вычет, то получит 13% от 50 000 рублей — 6 500 рублей.

Размер вычета зависит от цены медицинской услуги: чем она дороже, тем больше вернут. Но учитываются только расходы до 120 000 рублей в год. Услуги и лекарства выше этой суммы считаться не будут. Значит, максимальное количество денег, которое может возместить государство, — 15 600 рублей.

Некоторые услуги, например ЭКО или трансплантация органов, относятся к дорогостоящему лечению . Для них нет потолка в 120 000 рублей, и налог возвращается от фактической стоимости.

Пример: В следующем году Елена собирается поставить брекеты. Стоимость лечения возрастет до 300 000 рублей. Исправление прикуса — это не дорогостоящее лечение, поэтому размер вычета все равно будет 15 600 рублей.

120 000 рублей — максимальная сумма расходов, за которые можно получить социальные налоговые вычеты. Сюда входят траты на лечение и обучение, накопительная часть пенсии, оплата независимой оценки квалификации.

Налог возвращается почти за все процедуры , с которыми сталкивается пациент. Это прием врача, диагностика, обследование, госпитализация, лечение в стационаре, стоматология, протезирование, паллиативная помощь. Полный список медуслуг есть в законе. Налоговый вычет можно получить за все лекарства, которые прописал лечащий врач и оплатил пациент. Для этого обязательно нужен рецепт на специальном бланке.

Если вы планируете получить вычет, проверьте заранее, что медицинское учреждение находится на территории России и у него есть лицензия на медицинскую деятельность.

За кого можно вернуть

Налоговый вычет можно получить за себя и членов семьи: родителей, супруга, детей до 18 лет. В медицинских картах и договорах может быть имя родственника. Но вот платежные документы — чек, кассовый ордер — должны быть на имя того, кто получает вычет.

Пример: Елена хочет получить налоговый вычет за госпитализацию своего мужа Петра. В медицинских документах указано его имя. Но банковская карта, с которой платили, оформлена на Елену. Поэтому получить вычет можно. Если бы карта принадлежала Петру, Елена не смогла бы получить из клиники документы для налоговой.

Какие документы нужны

Оформить вычет можно в течение трех лет после оплаты лечения. Вот какие документы понадобятся:

- Копия договора с медицинской организацией и чеки — их выдают сразу после оплаты.

- Оригинал справки об оплате медицинских услуг. В ней должно быть указано «Код 1», если это простое лечение, или «Код 2», если лечение дорогостоящее, — об этом позаботятся в клинике. За справкой обратитесь в регистратуру или бухгалтерию с договором, чеком и паспортом.

- Копия лицензии на медицинскую деятельность. Реквизиты клиники могут быть уже указаны в справке, но дополнительный документ лишним не будет.

- Копия свидетельства о браке или рождении ребенка — если вы хотите получить вычет за лечение другого человека.

- Справка 2-НДФЛ. Её можно запросить в бухгалтерии. Налоговой эта справка не нужна, но она пригодится, когда вы будете заполнять декларацию 3-НДФЛ. Ещё 2-НДФЛ понадобится, если вы захотите оформить вычет через компанию-посредника. Обычно такие компании запрашивают весь пакет документов.

Если хотите получить вычет и за покупку лекарств, об этом нужно позаботиться заранее. Когда врач будет выписывать лекарства, попросите сделать две копии рецептурного бланка по установленной форме № 107-1/у . На рецепте должен стоять специальный штамп для налоговой. Один экземпляр останется в аптеке при покупке, а второй надо приложить с остальными документами. Обязательно сохраните чеки. Вот как выглядит рецептурный бланк:

Бланк рецепта по форме № 107-1/у

Как оформить вычет

Получить вычет можно двумя способами. Первый: оформить через работодателя, чтобы получить деньги в год лечения. Для этого нужно из налоговой получить справку о подтверждении права на вычет и передать ее в бухгалтерию. Теперь с зарплаты не будут удерживать налог в 13%, пока сумма вычета не исчерпается.

Пример: зарплата Елены 45 000 рублей. На руки она получает 39 150 рублей, потому что 5 850 рублей (13%) удерживает государство. Елена оформила вычет на лечение зубов через работодателя. Сумма вычета — 6 500 рублей. На следующий месяц после одобрения вычета Елена на руки получит на 5 850 рублей больше, то есть полные 45 000 без удержанного налога. Во второй месяц ее обычная зарплата будет больше на 650 рублей — столько осталось от размера вычета.

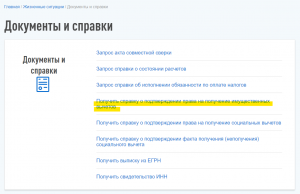

Заказать справку о подтверждении права на вычет легко в Личном кабинете налогоплательщика на сайте ФНС. Авторизоваться в нем можно через Госуслуги.

Вот как получить справку о праве на вычет, которую нужно отдать работодателю

Второй вариант: подать декларацию в налоговую и получить деньги из бюджета. Сделать это можно в течение трех лет после года лечения.

Пример: Елена лечила зубы в 2021 году. Подать документы на вычет она может в 2022, 2023 или 2024 году. Сумма придет ей на карточку.

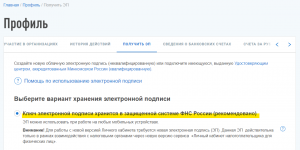

Через налоговую проще, потому что все документы можно заполнить и отправить онлайн на сайте Федеральной налоговой службы. Сначала в Личном кабинете налогоплательщика нужно заказать неквалифицированную электронную подпись — без нее подписать онлайн-документы не получится. Для этого выберите Профиль → Получить ЭП.

Вот как получить ключ электронной подписи

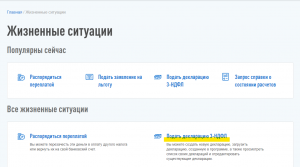

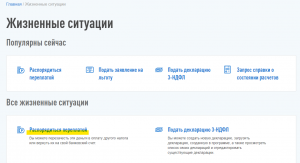

Если у вас нет электронной подписи, то куда бы вы ни нажали, откроется окошко с предложением ее создать. Дождитесь, когда налоговая создаст подпись, а потом приступайте к заполнению декларации через раздел Жизненные ситуации → Подать декларацию 3-НДФЛ

Вот где найти декларацию 3-НДФЛ

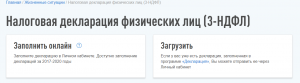

В открывшемся окне выберите Заполнить онлайн, если начинаете с нуля, или Загрузить , чтобы прислать уже заполненную 3-НДФЛ декларацию.

Выберите, как будете заполнять декларацию

Шаг за шагом заполните декларацию, укажите вид вычета и загрузите сканы документов из клиники. Отправьте декларацию на проверку, а затем выберите, куда придут деньги. На странице «Жизненные ситуации» выберите «Распорядиться переплатой» и укажите банковские реквизиты.

Вот куда нажимать, чтобы указать реквизиты счета для получения вычета

Не забудьте заполнить заявление на возврат налога. Как только камеральная проверка документов будет завершена, деньги, согласно заявлению, будут перечислены на ваш расчетный счет.

Срок проверки декларации — до трех месяцев. Деньги должны прийти в течение месяца после проверки.

Источник

Как получить денежную компенсацию за любые лекарства, выписанные врачом

Поделиться:

Многие слышали о том, что теперь за любые лекарственные препараты можно вернуть часть потраченных денег, но разобраться в приказах и других документах, которые объясняют, как это сделать, смогли далеко не все. Поэтому мы приготовили для вас подробную инструкцию о том, как вернуть средства за счет социального налогового вычета и что для этого необходимо.

Что такое налоговый социальный вычет и как его получить

В нашей стране налог на доходы гражданина платит работодатель — это 13% от вашей зарплаты.

Как правило, этих денег вы не видите, но часть из этого налога вы можете вернуть, если в течение года платили за обучение, лечение или покупку лекарств — это и есть социальный вычет.

После его применения на счет налогоплательщика возвращается 13% от одобренной суммы вычета.

Максимальная сумма вычета за год — 120 тысяч рублей.

Что относится к социальным вычетам:

• оплата лечения и лекарств — своих и/или родственников;

• оплата обучения (на обучение ребенка действуют другие условия);

• взносы на ДМС (добровольное медицинское страхование);

• взносы на накопительную часть трудовой пенсии;

• взносы за добровольное пенсионное страхование;

• взносы за негосударственное пенсионное обеспечение.

Чтобы получить денежную компенсацию, вам нужно собрать документы (о них мы расскажем ниже).

В общей сложности (от затрат на обучение, лечение, кроме лечения сложных заболеваний в России, и покупку лекарств), за год вернуть можно 13% с 120 тысяч рублей, даже если вы потратили больше.

Сумма рассчитывается по следующей формуле: 120 000 х 0,13 = 15 600

Таким образом, если, условно, за год вы заплатили 70 тысяч рублей за обучение, купили лекарства для родителей на 40 тысяч рублей, а поход к стоматологу обошелся вам в 50 тысяч рублей, чеки на всю эту сумму для получения денежной компенсации вы подать не сможете: вам необходимо выбрать то, что укладывается в 120 тысяч рублей.

Читайте также:

Как добиться операции и положенных по закону бесплатных препаратов?

До середины прошлого года существовал список препаратов, утвержденный правительством в 2001 году. Очень много современных медикаментов в этот перечень не входило, однако все изменилось с июня 2019 года.

Что поменялось, а что осталось прежним?

Как мы уже писали, до 2019 года денежную компенсацию за покупку лекарств можно было получить только на определенный правительством перечень медикаментов.

С июня 2019 года благодаря поправкам в Налоговый кодекс стало возможным получать денежную компенсацию на любые препараты, выписанные врачом. Также вы имеете право на вычет, если приобретали лекарства для себя или для близких родственников (супруга или супруги, родителей, детей).

Расходы на лечение сложных заболеваний компенсируются по другой схеме безлимитных выплат, но только если оно проводится на территории России.

Каким должен быть рецепт

Конечно, вам необходимо иметь рецепт, чтобы предъявить его налоговой службе. К нему предъявляются строгие требования, от выполнения которых зависит сама возможность претендовать на часть уплаченного за медикаменты НДФЛ.

Они прописаны в приказе Минздрава РФ и МНС РФ:

1. Врач должен выписать рецепт на бланке по форме N 107/у. Один рецептурный бланк может включать не больше двух наименований лекарственных препаратов.

2. Рецепт нужно получить в двух экземплярах, один из которых вы отнесете в аптеку, чтобы купить лекарство, а второй предоставите в налоговую при подаче налоговой декларации по месту жительства.

3. На втором экземпляре (для налоговой) врачу необходимо поставить штамп «Для налоговых органов Российской Федерации, ИНН налогоплательщика», заверить рецепт подписью и личной печатью, а также печатью медицинского учреждения.

4. Рецепт с этим штампом и печатями вы оставляете у себя: аптекам категорически запрещено отпускать лекарства по таким рецептурным бланкам. Только при соблюдении этих условий оформления рецепта вы получите свой налоговый вычет.

Перечень необходимых документов

Для того, чтобы претендовать на получение денежной компенсации за купленные лекарства, вам потребуется:

· рецепт, заверенный штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика», подписью и печатью врача, а также печатью медучреждения;

· кассовые чеки из аптеки на приобретенные лекарства;

· если вы собираетесь получить налоговый вычет на медикаменты, купленные для родственников, понадобятся документы, подтверждающие родство. Для супругов это свидетельство о браке. Если лекарства покупались ребенку, то нужно свидетельство о рождении ребенка. В случае покупки лекарственных средств родителям вы должны предоставить собственное свидетельство о рождении.

Способы получения социального вычета

Для получения выплаты в конце года вам необходимо отнести в налоговый орган декларацию по форме 3-НДФЛ, рецепт, кассовые чеки и перечисленные выше документы.

В этом случае выплату осуществят разовым перечислением на вашу банковскую карту.

Получить вычет, не дожидаясь конца года, можно у работодателя, перед этим подтвердив это право в налоговой.

От вас требуется написать заявление на получение уведомления от ФНС и передать его в бухгалтерию. Таким образом, из вашей зарплаты не будут удерживать подоходный налог, пока вы не получите всю сумму вычета.

ВАЖНО: имейте в виду, социальный вычет должен быть начислен или оплачен в год покупки лекарственных средств. Кроме того, суммы больше установленной верхней границы на следующий год не переносятся.

Итак, теперь в вашем распоряжении есть подробная инструкция по получению социального вычета на купленные для себя или родственников лекарства.

И все-таки желаем вам беречь свое здоровье, не пренебрегать профилактическими мерами и как можно реже болеть!

Мнение автора может не совпадать с мнением редакции

Источник

С вычетом на покупку лекарств сложности. Врачи не знают правил

С этого года можно получить вычет по НДФЛ при покупке любых лекарств. Однако на практике это может быть проблематично. Рассказываем, с какими трудностями уже столкнулись налогоплательщики, пожелавшие вернуть 13 % от своих аптечных расходов.

Вычет на лекарства

Максимальная сумма социального налогового вычета на лечение и лекарства — 120 тыс. рублей

Список лекарств

Этот перечень не пересматривался с 2007 года и давно морально устарел.

В нём не представлены современные высокоэффективные лекарственные препараты. Кроме того, в действующую редакцию списка включены более 100 позиций лекарственных препаратов, не входящих в список жизненно необходимых и важнейших лекарственных препаратов (ЖНВЛП).

У ряда позиций истекли сроки государственной регистрации, а часть их фактически не представлена на российском фармацевтическом рынке.

Власти признавали эту проблему и несколько лет пытались изменить ситуацию. Попытки поменять список лекарств предпринимались еще в 2016 году. Был подготовлен проект Постановления Правительства, однако дальше проекта дело не пошло.

Затем в начале 2019 года был разработан новый проект, который предусматривал применение для целей социального налогового вычета список ЖНВЛП вместо устаревшего перечня.

Поясним, список ЖНВЛП — это ежегодно утверждаемый Правительством для целей лекарственного обеспечения на всех этапах оказания медицинской помощи единый список лекарственных препаратов, определяющий номенклатуру регулируемых по цене наиболее востребованных отечественным здравоохранением лекарств для профилактики и лечения заболеваний, в том числе преобладающих в структуре заболеваемости в России.

Этот список, безусловно, гораздо шире перечня, который применялся на тот момент.

Однако и этот проект «заглох». Было принято другое, более демократичное решение.

Ко второму чтению одного из законопроектов с нововведениями в НК, добавили поправку относительно списка лекарств. Его упразднили.

Списка больше нет!

Из пп.3 п.1 ст. 219 НК убрали упоминание о списке лекарств. Таким образом получить вычет можно при покупке любых лекарств, назначенных врачом.

Данная норма применяется с начала 2019 года.

То есть, покупая лекарства в этом году, вы можете собрать чеки и рецепты и заявить в ИФНС право на вычет.

Рецепт

О том, как должен быть оформлен рецепт, недавно напомнила ФНС в письме от 08.05.2019 № БС-4-11/8737.

Порядок выписывания лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета, утвержден совместным приказом Минздрава и МНС от 25.07.2001 № 289/БГ-3-04/256.

В соответствии с указанным Порядком лечащий врач выписывает пациенту рецепт в 2 экземплярах, один из которых предъявляется в аптеку, а второй представляется в ИФНС при подаче 3-НДФЛ.

На экземпляре рецепта, предназначенного для представления в ИФНС, лечащий врач в центре рецептурного бланка проставляет штамп «Для налоговых органов Российской Федерации, ИНН налогоплательщика», рецепт заверяется подписью и личной печатью врача, печатью учреждения здравоохранения.

Таким образом, наличие указанного штампа является обязательным условием при оформлении рецептурных бланков в целях получения налогоплательщиком социального налогового вычета в сумме, израсходованной им на приобретение медикаментов.

Что на практике

Увы, только 7 % опрошенных таким вычетом пользовались. Им удалось собрать документы и получить от налоговиков возврат налога.

большинство посетителей нашего сайта (почти 40%) хотели бы получить такой вычет, но к сожалению собрать весь комплект документов не представляется возможным.

Чуть меньшее количество респондентов (около 31%) не возвращали НДФЛ за купленные лекарства, так как связанные с этим трудозатраты не окупаются должным образом.

Еще около 23% опрошенных даже не знали, что покупая лекарства, можно вернуть уплаченный ранее налог.

Однако на момент проведения опроса право на вычет было ограничено довольно узким списком лекарств.

Теперь, когда ограничения сняли, возможно многие захотят реализовать свое право на вычет, ведь россияне оставляют немалые деньги в аптеках. Некоторые лекарства очень дорогие. Почему бы не вернуть себе хотя бы 13 % от этой суммы?

Участник нашей группы «Красный уголок бухгалтера» на Фейсбуке затеяли несколько обсуждений на тему получения лекарственного вычета — здесь и здесь.

Коллеги делятся опытом «добывания» рецептов. Увы, это удается не всем. И даже попав на прием к врачу и получив заветный рецепт, радоваться пока рано. На рецепте нужен специальный штамп, которого в поликлиниках просто нет.

Кому-нибудь удалось получить в поликлинике рецепт с отметкой для налогового органа для возмещения НДФЛ?

мне сегодня не удалось заполучить счастливый штамп. Отправили в бухгалтерию поликлиники с инн, что бы они штамп заказали.

Штамп для ИФНС в поликлинике не добилась чтобы поставили. Может из Минздрава им подскажут

Вести с полей. Сегодня в поликлинике врач конечно же ничего не знает про рецепты! Завтра буду просвещать заведующую!

Все эти годы была проблема получения рецепта со штампом. Его просто не дают. Эта проблема и сейчас остается. Надежда только на то, что желающих получить вычет станет больше, и народный гнев прорвет эту врачебную оборону. Пока даже рецепт для аптеки получить удается только с боем. Про рецепт для налоговой вообще молчу.

Источник

Читайте также:

Читайте также: